一覧

サブ-ナビゲーション

リスクマネジメント

リスクマネジメント活動

当社グループをとりまくさまざまなリスクに適切に対応し、被害・損害を極小化することにより事業を安定的に運営するため、リスク感性の向上に努めています。2023年度より、ISO31000に準拠した、より実効性と確実性を高めた新たなリスクマネジメントシステムを構築し、国内外の全グループ事業拠点においてリスク低減活動を展開しています。

基本的な考え方

当社グループのリスクマネジメント活動は、リスクを顕在化させないための未然防止活動であり、「リスク発現時の被害・損害の極小化による企業価値の向上」を目的としています。この目的を達成するため、3つの基本方針を定め、活動を展開しています。

リスクマネジメントの基本方針

- リスク洗い出し、特定:組織の内部/外部環境を把握し、網羅的にリスクを感知

- リスク対応:リスク評価に応じた優先順位付けと対応

- 活動全般:継続的な実施により、組織的に管理レベルを改善

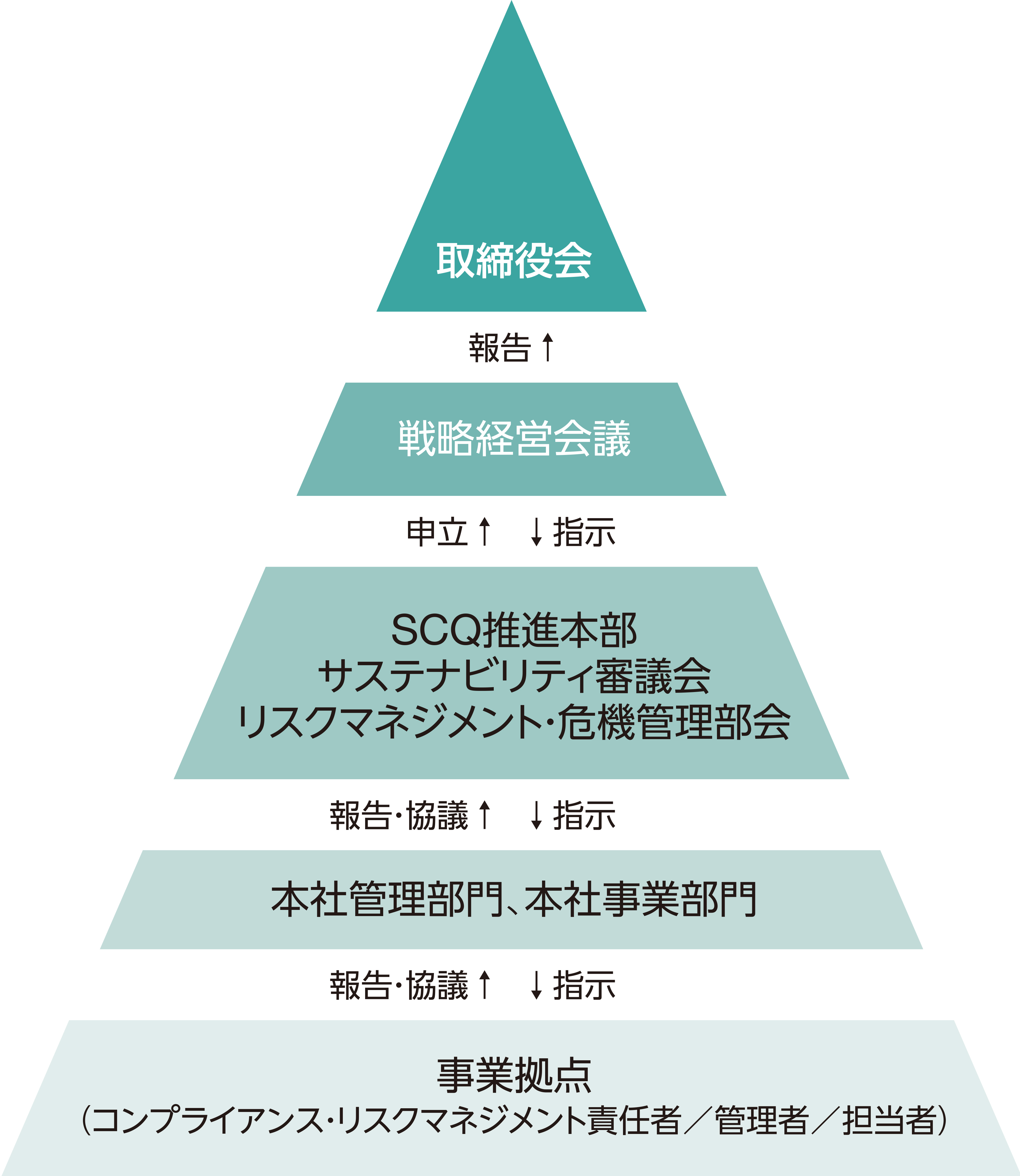

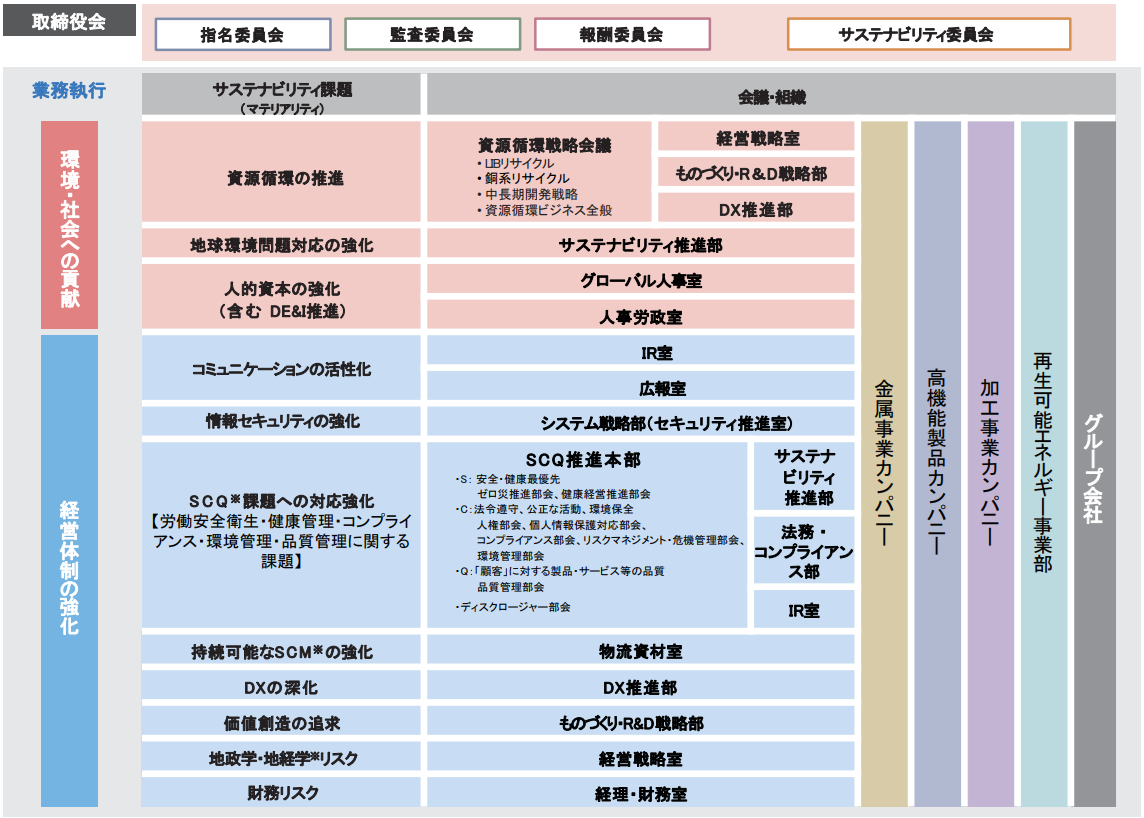

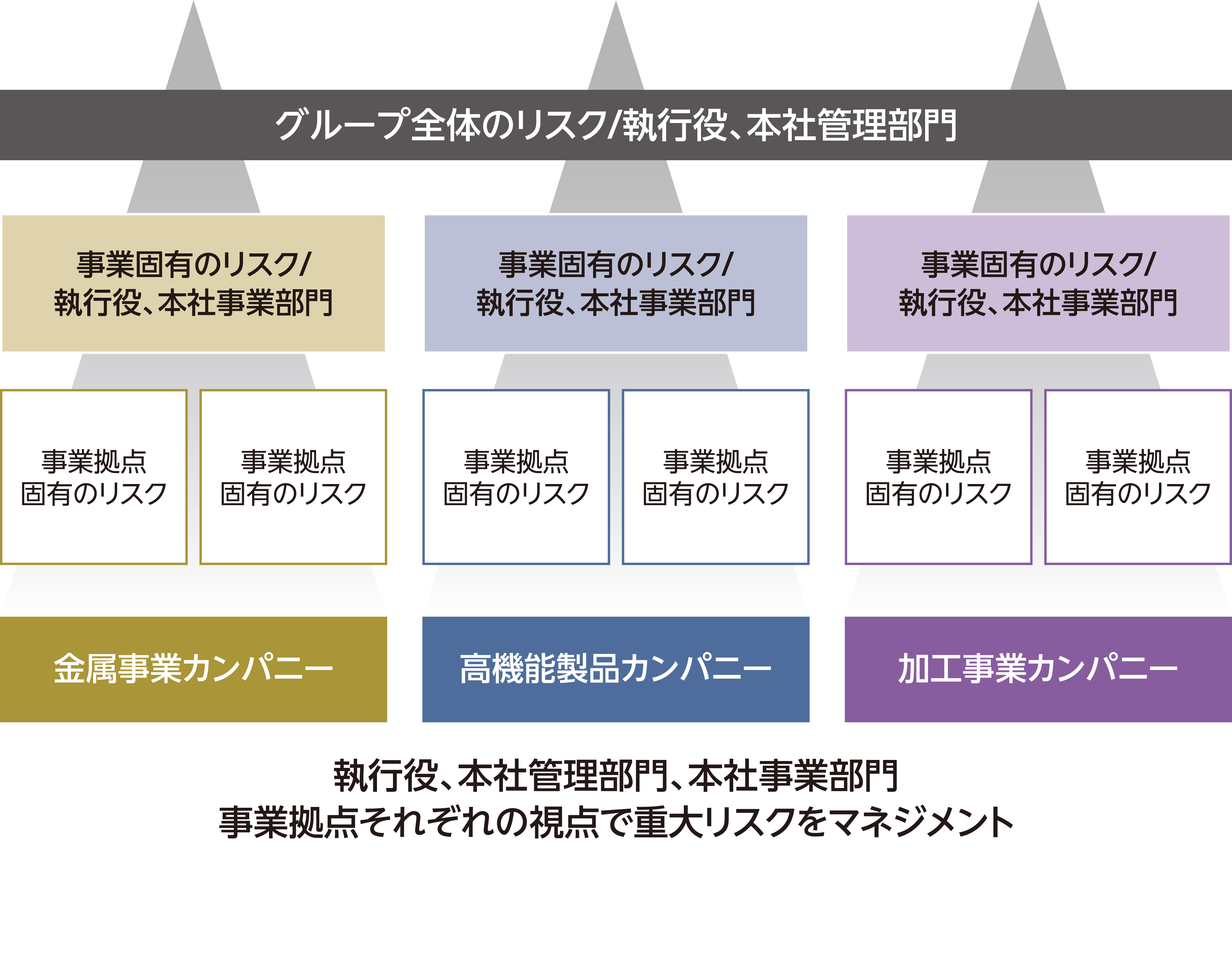

推進体制

当社グループでは、本社管理部門においてグループ全体で共通性や優先度が高い、事業運営に深刻な影響を及ぼす重大リスクを特定・評価しています。一方、各事業分野における固有の重大リスクは本社事業部門が特定し、各事業拠点における固有の重大リスクと合わせて包括的に重大リスクを管理しています。

それぞれの重大リスクは、毎年、全執行役の参加する戦略経営会議で見直され選出されます。これらの重大リスクへの対応計画はサステナビリティ審議会で報告・審議され、その取り組み状況はサステナビリティレビュー等の会議体で共有されています。

リスクマネジメント活動全般は、野川執行役常務が実効責任を担っており、本活動は監査委員会から独立して運営されています。

教育面では、リスクマネジメントの概要から具体的な進め方までを網羅する教育コンテンツの提供や外部講師によるリスク感性向上セミナーの開催を通じて、活動品質の向上に努めています。

リスクマネジメント推進体制

- SCQ:S:Safety & Health、C:Compliancce、Q:Quality。

- SCM:Supply Chain Management。

- 地経学リスク:ある国が経済的手段によりその地政学的な目標(国益)を達成しようとするリスク。

重大リスクの階層とリスクマネジメントプロセス

当社グループでは、リスクを以下の階層に分け、網羅的にリスクをマネジメントしています。

- グループ全体で共通性や優先度が高いリスク(本社管理部門)

- 各事業分野における固有のリスク(本社事業部門)

- 事業拠点固有のリスク(事業拠点)

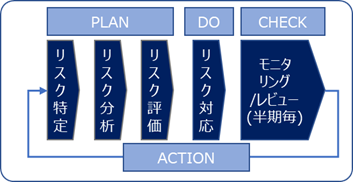

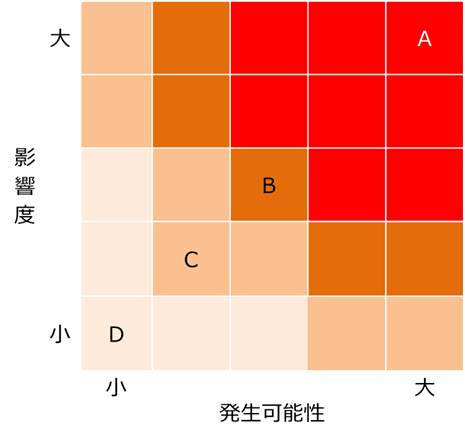

リスク評価

全てのリスクは、グループ内で統一された定量/定性的な評価基準により、影響度/発生可能性の5段階で評価されます。

さらに、そのリスクレベル(A,B,C,D)に応じて、リスク対応の優先順位を決定しています。

事業等のリスク

経営者が、当社グループの業績および財政状態に重要な影響を及ぼす可能性があると認識している主要なリスクは下表のとおりです。

|

リスク名称 |

発生可能性 |

影響度 |

|

資源循環の推進 |

高 |

大 |

|

地球環境問題対応の強化 |

高 |

中 |

|

人的資本の強化 |

中 |

大 |

|

コミュニケーションの活性化 |

中 |

中 |

|

情報セキュリティの強化 |

高 |

中 |

|

SCQ課題への対応強化 |

高 |

大 |

|

持続可能なサプライチェーンマネジメントの強化 |

中 |

大 |

|

DXの深化 |

中 |

大 |

|

価値創造の追求 |

中 |

大 |

|

地政学、地経学リスク |

高 |

大 |

|

財務リスク |

中 |

大 |

以下に「事業等のリスク」の抜粋を記載します。

資源循環の推進(発生可能性:高、影響度:大)

世界的な人口増加・経済成長に伴い、資源・エネルギー消費量等の増大や廃棄物量の増加、地球温暖化をはじめとする環境問題は深刻度を増しています。今後、大量生産・大量消費・大量廃棄型の線形経済モデルは立ち行かなくなる可能性があり、資源枯渇を含む原材料の調達リスク、廃棄物処理の困難性が増大することが考えられます。

限りある資源を消費し続ける社会から、廃棄物の発生を抑制するとともに、資源を循環させて有効活用する社会への移行が求められるなか、当社グループの各事業においても資源循環を推進していかなければ、成長機会の逸失や産業界からの排除のリスクにつながりかねません。

こうした状況を踏まえ、当社グループは、2023年度から2030年度までを対象とする中期経営戦略において、強みをもとに金属資源の循環を強化し、対象範囲、展開地域、規模の拡大によりバリューチェーン全体での成長実現に取り組むこととしています。強みである、E-Scrap、家電、超硬工具等の高度なリサイクル技術による資源循環の推進と、リサイクル可能な製品の開発・提供により、資源循環を実践するとともに、中長期的な競争力の強化につなげていきます。

SCQ課題への対応強化(発生可能性:高、影響度:大)

利益(E)だけを追求し、製造現場の安全・健康(S)を軽視し、法令遵守・環境保全(C)を怠り、基準に満たない品質の製品(Q)の供給を行った場合、法的な制裁だけでなく、社会的な信用の低下により、企業価値の低下につながる可能性があります。

当社グループは、SCQ課題への対応強化のために、「SCQ推進本部」(本部長:執行役社長)を設置し、関係部署の部長等で構成する部会を設け、「安全・健康」「コンプライアンス遵守」「品質」などの企業活動の根幹となる部分に集中して取り組みを進めています。

S:Safety & Health(安全・健康最優先)については、グループ内の労働災害の発生状況等の分析、重点的に取り組むべき課題の抽出、具体的な施策の立案を行い、各施策の進捗の定期的な情報共有や解決策の協議等も行っています。また、安全責任者会議、安全担当者・安全指導員会議を定期的に開催し、幅広い業種を抱える当社グループ内での多様な災害情報や安全衛生活動に関する情報交換を行い、安全衛生水準の向上に取り組んでいます。さらに、従業員の健康管理を重要な経営課題と位置付け、SCQ推進本部下に健康経営推進部会を設置し、健康保持・増進に関するさまざまな取り組みを全社で実施しています。

C:Compliance & Environment (法令遵守、公正な活動、環境保全)については、コンプライアンスを、法令遵守はもとより企業倫理や社会規範を含む広い概念として捉え、ステークホルダーの期待に誠実に応えていくことと考えています。当社グループ全体のコンプライアンス体制強化に向け、国内外での研修等、さまざまな施策を通じ、グループの従業員一人ひとりのコンプライアンス意識を向上させる取り組みを継続しています。また、当社グループ内で発生したコンプライアンス違反に関する情報を、的確且つ迅速に収集・共有することにより、違反案件への適切な対応やリスクマネジメント活動及び教育・研修等への反映を通じた再発防止に繋げています。環境については、関連法令に基づき、大気、水質、土壌等の汚染防止に努め、また、気候変動、大気汚染、水質汚染、有害物質、廃棄物リサイクル及び土壌・地下水の汚染などに関する種々の環境関連法令及び規制等を遵守した事業活動を行っています。また、国内外での環境法令の厳格化が進む中、法令改正・環境基準の変更への対応のために、適用される法令の改正情報の共有、研修・教育等の徹底のほか、設備強化も含めリスクの回避・低減・移転を全社グループで進める等の施策を推進しています。

Q:Quality(「顧客」に提供する製品・サービス等の品質)については、2017年11月以降の一連の品質問題の再発防止を徹底するため、品質問題に係る再発防止策の継続実施、品質振り返りの日の設定等による品質問題の風化防止、及び「攻めの品質」による規格外品を発生させない仕組みづくりを行っています。

地政学、地経学リスク(発生可能性:高、影響度:大)

当社グループは、海外32の国・地域に生産及び販売拠点等を有し、海外事業は当社グループの事業成長の重要な基盤と位置付けています。

当社グループが進出する国、地域等において、政情不安、国家間の紛争や一方的な侵攻、政変等の地政学リスクが顕在化した場合、当社グループの事業活動に支障が生じる可能性があります。

また、上記リスクのほか、グローバルな事業展開に関するリスクとして、各国・地域の経済情勢、予期しない政策や規制、取引先の事業戦略や商品展開の変更等も想定されます。

これらのリスクに対しては、常に情勢を注視・モニタリングし、事業戦略、海外投資等の見直しを行います。また、現地拠点からの情報共有や各事業間の連携により、これら情勢の変化に適切に対応しています。さらに、海外における法的規制等個別のカントリーリスクに関する情報収集とグループ内の共有、周知に努めています。そのうえで、従来からのリスク低減回避策やBCPを策定し、定期的に見直していくこととしています。

特に、金属事業においては、銅生産国における国家や地方政府による資源事業への介入、銅精鉱の世界的な需給バランスの変動、銅精鉱の品位低下等、当社グループの管理が及ばない事象による影響を受けるリスクがあります。これらに対しては、持続可能な原料調達のポートフォリオの形成の一環として、銅精鉱買鉱先の国・地域の分散、効果的な優良鉱山プロジェクトへの投資を推進しつつ、一方でE-Scrap(各種電子機器類の廃基板)をはじめとするリサイクル原料を積極的に利用することで、原料を安定的に確保しています。

当社の「事業等のリスク」はこちらからご確認ください。

危機管理活動

基本的な考え方

当社グループは、自然災害、事故、テロおよびパンデミック等の危機事態に迅速かつ的確に対応するため、危機管理体制の強化に努めています。三菱マテリアルグループ危機管理規定の運用とともに、大規模地震およびパンデミックについて、事業継続計画(Business Continuity Plan)を国内外の全連結子会社で策定し、定期的に内容を更新しています。大規模地震およびパンデミックが発生した場合、重要業務がいち早く復旧できるよう、必要な人的・物的資源の洗い出しを行い、備蓄品の整備、重要製品の代替供給、重要設備のメンテナンス・修理の計画等について盛り込んでいます(シナリオ想定は以下のとおり)。

<大規模地震>

- 各建屋使用可能、設備被害軽微

- 電力、ネットワーク(基幹系システム、インターネット、電話等)使用不可(3日間)

- 上下水道の停止(飲料水、トイレの提供は不十分)

- 交通機関停止による欠勤者多数

<パンデミック>

- 緊急事態宣言の発令や多数の感染者により出社抑制(1ヵ月程度)

これらにより、大規模地震およびパンデミックが発生した場合でも、事業を迅速に復旧し継続することで、お客さまへの影響を最小限に抑えるよう努めています。

また、主要な事業拠点においては、あらゆる危機事象に対応可能なオールハザード型として経営資源ベースの事業継続計画(Business Continuity Plan)の策定を進めています。

さらに、世界各地の最新の危機管理に関する情報を随時入手し、海外出張者や現地駐在員が、有事の際に行動判断の助言、現地での安全確保サービスおよび医療サービスを利用できる体制を整えています。加えて、各危機事態における対応体制、役割と責任を明確にし、広く危機事態に対応できる体制としています。

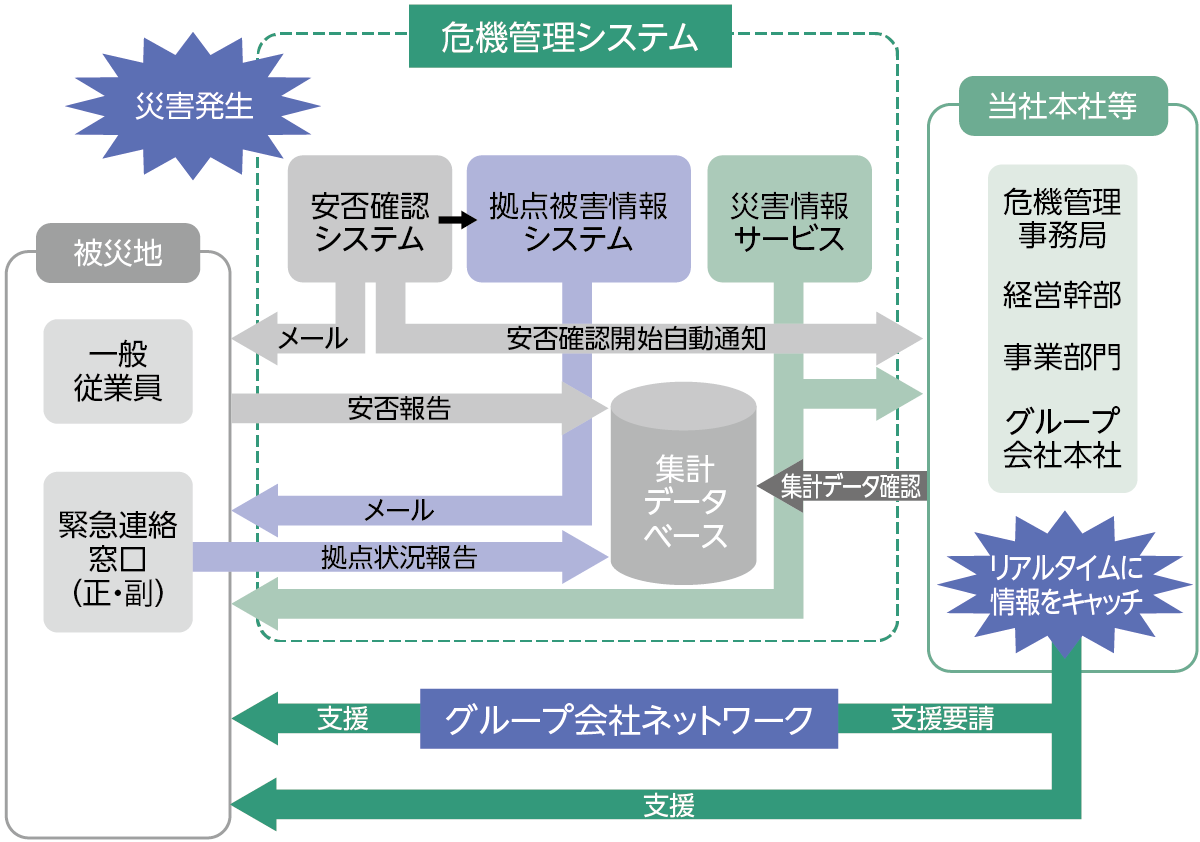

危機管理システム

当社グループでは、自然災害等の危機事態が発生した際に、いち早く従業員の安否や事業拠点の被害状況を把握し、グループ内で共有するために、危機管理システムを国内外で運用しています。いざ危機事態が発生した際にも、迅速に安否回答ができるよう、全従業員を対象とした安否回答訓練を実施しています。

これにより、迅速かつ適切な初動対応が可能になり、また当社グループのネットワークを活かした被災地域の近隣拠点からの支援等も可能となります。

危機管理システム

地政学・地経学リスク

投資戦略の定期的な見直し

当社グループは、海外32の国・地域に生産および販売拠点等を有し、海外事業は当社グループの事業成長の重要な基盤と位置付けています。当社グループが進出する国、地域などにおいて、政情不安、国家間の紛争や一方的な侵攻、政変等の地政学リスクが顕在した場合、当社グループの事業活動に支障が生じる可能性があります。

また、グローバルな事業展開に関するリスクとして、各国・地域の経済情勢、予期しない政策や規則、取引先の事業戦略や商品展開の変更、法的規制等個別のカントリーリスク等も想定されます。

これらのリスクに対して、常に情勢を注視・モニタリングし、また現地拠点からの情報共有や各事業間の連携により情報収集を行い、地政学・地経学リスクを適切に把握するとともに、事業戦略、海外投資戦略等の定期的な見直しを行っています。

特に、金属事業においては、銅生産国における国家や地方政府による資源事業への介入、銅精鉱の世界的な需給バランスの変動、銅精鉱の品位低下等、当社グループの管理が及ばない事象による影響を受けるリスクがあります。これらに対しては、持続可能な原料調達のポートフォリオの形成の一環として、銅精鉱買鉱先の国・地域の分散、効果的な優良鉱山プロジェクトへの投資やリサイクル原料の積極的な利用などにより原料の安定確保に努めています。

海外拠点の管理体制強化

当社グループでは、海外で発生する自然災害、事故、テロおよびパンデミック等の危機事態に迅速かつ的確に対応するため、危機管理体制強化(文書、ルールの整備)に努めています。

- グループ会社危機管理規定

三菱マテリアルグループ危機管理規定に基づき、危機事態への備えと危機事態発生時の対応等をグループ会社ごとに「グループ会社危機管理規定」を策定し、従業員の安全確保・会社資産の保全・被害の拡大防止・業務の早期回復と継続等を図っています。

- 海外危機管理マニュアル

海外出張者および海外駐在員向けには、「海外危機管理マニュアル」を策定し、平時/有事の対応について定めています。出張者の渡航に際しては、渡航基準に基づき、危険情報のレベルに応じた対応、決裁者を決めています。また、駐在員についても、情報収集、緊急連絡体制、備蓄品の整備を指示し、有事の際の危機レベル判断基準に応じた対応指針も定めています。

今後、海外での想定外の事案にも対応すべく、より迅速で精緻な安否確認代行サービスの導入も検討し、さらなる危機管理体制の見直しを進めていきます。

- 危機事態連絡フロー

万一の危機事態発生時には、「危機事態連絡フロー」内の報告基準に従い、発生拠点はカンパニー経由で危機管理事務局に所定項目を報告し、必要に応じて、事務局は役員への情報共有も行います。

- 海外現地情報窓口拠点

危機事態が広域に及ぶ場合、危機事態発生エリアの情報窓口となる拠点を「海外現地情報窓口拠点」として設置し、情報(人的・物的被災状況、インフラ復旧状況等)収集や救援物資等の選定、必要数量/拠点の取り纏めを行います。

海外事業におけるリスク低減・回避策やBCP策定・定期的な見直し

金属事業

金属事業カンパニーでは、サステナビリティ課題における地政学・地経学リスク低減について、海外事業の定期的な見直しと原材料の調達ポートフォリオの形成を重点テーマに掲げています。

海外事業の定期的な見直しの取り組みのひとつとして、当社の連結子会社であったインドネシア・カパースメルティング社(英語名 PT.Smelting(PTS)は、2024年6月30日付で持分法適用関連会社に異動しました。インドネシアにおいては、2009年に施行された新鉱業法により、鉱山会社に鉱物の高付加価値化が義務付けられており、PTSは、当社との共同出資先であるPT Freeport Indonesia社(PTFI)が運営するGrasberg鉱山の付属製錬所としての側面が強くなりつつあります。こうした状況を踏まえ、鉱物の高付加価値化の一環として、PTSの拡張工事をPTFIの融資により行い、拡張工事完工を条件として融資全額を簿価純資産方式でPTSの新株に転換(増資)しました。

なお、PTSは2023年1月より、PTFIから銅精鉱を購入して製錬を行う買鉱製錬から、PTFIから銅精鉱の供給を受けて製品を返還する受託製錬へ変更しています。

PTSの持分法適用関連会社化後も、当社は、20年以上にわたるPTSの操業経験を活かして、インドネシアの子会社を通じてPTSの操業を担い、かつ、受託製錬によりPTFIへ返還された電気銅の販売活動にも携わることで、PTSの事業遂行には、引き続き深く関与していきます。

高機能製品

高機能製品カンパニーの事業継続計画(BCP)は、これまで、地震、風水害、パンデミックなどの特定の事象を対象に策定し、運用してきました(いわゆる「原因事象型BCP」)。

しかし、近年は将来予測が困難であることが課題となっています。このため、BCPについても、出社困難、停電、サプライヤーの被災による部品調達不足など、さまざまな経営資源の喪失に対応するオールハザード型へ見直すことが主流となっています。

私たちをとりまく事業環境もますます多様化しており、当カンパニーも「オールハザード型BCP」への転換が必要であると判断しました。危機事態においては、従業員とその家族の安全を確保することが最優先となりますが、そのうえで迅速な事業再開・継続を実現し、社会的責任を果たすことで、ステークホルダーとの信頼関係をより強固にすることを目的としています。2024年度は銅加工事業のBCP見直しが完了しました。2025年度は電子材料事業のBCPを見直すことにより、当社の企業価値向上に努めていきます。

加工事業

超硬工具およびタングステン製品の安定供給のためには、グローバルサプライチェーンの複線化およびその安定維持が重要です。その一環として、2024年度には、世界トップクラスのタングステン製品メーカーであるドイツのH.C. Starck Holdings (Germany) GmbH(以下、H.C. Starck)を子会社化しました。今後も欧米、アジアを中心に投資を含めたさらなる体制強化を進める計画です。 地政学リスクに対応するため、災害発生時の減災化や供給体制の早期復旧を含むBCPを策定し、定期的に見直しています。さらに、適正在庫の管理を実現するS&OPシステムの構築が完了しました。これにより、有事の際でも効率的な出荷プロセスを維持し、顧客への製品提供を継続できる体制を目指します。

これらの取り組みを通して超硬工具およびタングステン製品の安定供給を実現するための基盤を一層強化していきます。

ドイツ H.C. Starckの子会社化について

~タングステン事業の拡大へ向けた取り組み~

当社は2024年12月に100年以上の歴史を有する世界有数のタングステン製品メーカー、H.C. Starckの全株式を取得しました。欧州、北米、中国で製造拠点を持ち、世界最大級のタングステンリサイクル能力を保有するH.C.Starckの子会社化により、当社グループは、日本、欧州、北米、中国の4大市場においてタングステン事業の拠点を有することになり、その供給能力は世界トップレベルの年間約15,000トンとなりました。当社は、タングステン製品のグローバルリーディングカンパニーを目指し、世界のタングステンのリサイクルを一気通貫で担えるようにグループの力を結集し、資源循環をより一層強化していきます。

銅精鉱、E-Scrap

銅製品の主原料である銅精鉱は、チリ・ペルーなど南米からの輸入が過半を占めていますが、優良鉱山の減少などから潜在的な供給リスクを抱えています。当社は中規模銅鉱山への新規参画等により銅精鉱を確保するとともに、スクラップ原料の調達を増やし、スクラップ増処理に向けた直島・小名浜両製錬所の設備投資を段階的に行います。また、スクラップ原料の集荷強化に向けて、リサイクラーとの関係を維持・強化し、中継ヤード/サンプリング拠点設置などの調査・検討を行うほか、家電リサイクルプラントを活用した資源循環ループの構築に努めていきます。

その他原材料

物流資材部門では自然災害やサプライヤーの操業事故、パンデミックおよび地政学リスクなどのインシデントに伴う供給停止など、さまざまな調達リスクを低減するため、サプライチェーン管理の強化に取り組んでいます。具体的には、次に記載のとおりです。

当社の操業に大きな影響を与える重要部材を特定し、これらのサプライチェーン情報の管理を強化していきます。24年下期より導入する新たな調達システム上でこの情報管理を行うことで、情報の一元管理と可視化を実現し、サプライヤーと双方向の情報管理も実現します。

また、自然災害等のリスクが発生した有事の際には、このシステムから自動的にサプライヤー担当者にアラートが届く仕組みとすることで、従来よりもサプライチェーン上の供給障害の有無を速やかに確認、情報収集することができるため、当社において迅速かつ有効な対策を早期に講じることを可能としていきます。

あわせて、重要部材に対するリスク評価を行い、リスクランクに応じた対応方針を明確化することで、代替供給先の確保、安全在庫の適正管理などを行うことで安定操業や製品の安定供給につながる取り組みを高度化していきます。

財務リスク

当社グループにおける最適なキャッシュマネジメントシステムの導入・運用について

当社は、グループ各社における余剰資金の一元管理、金融機関等からの外部借入について適切な水準を維持し、グループ全体で最適なキャッシュマネジメントを実現するため、キャッシュプーリングシステムを導入・運用しています。

現在、日本国内に所在するグループ各社の余剰資金は、キャッシュプーリングシステムにより一元管理し、資金需要のあるグループ会社への融資に利用しています。これにより、グループ全体で適切な外部借入の水準を維持しています。

今後、欧州地域に所在するグループ各社へのキャッシュプーリングシステムの導入をはじめとして、余剰資金の管理やグループ会社への融資を実行していきます。特に、海外子会社については高止まり傾向にある金利の影響を縮小すべく、最適なキャッシュマネジメントの実現に取り組んでいきます。

保有資産の時価の把握および固定資産減損の兆候の有無の確認

当社グループが保有する有価証券、土地、その他資産の時価の変動等が、その業績および財政状態に影響を及ぼす可能性があります。

このため、有価証券に関しては、定期的に時価や発行体の財務状況等を把握し、発行体との関係を勘案して保有状況を継続的に見直しています。また、固定資産の減損に関しては、遊休地の売却を進めるとともに、事業用資産については、適宜不動産鑑定を取得するなどし、減損の兆候の有無について確認しています。

政策保有株式について

当社は、事業戦略上必要である場合を除き、純投資目的以外の株式(政策保有株式)を取得・保有しない方針としています。

政策保有株式について、毎年取締役会において、保有の妥当性を具体的に精査し、保有の適否を検証しており、検証の結果、保有意義が認められない政策保有株式は縮減します。

今後も、取締役会における保有の適否の検証結果に基づき、引き続き政策保有株式の縮減に努めることにしています。

詳細について、「コーポレート・ガバナンス-政策保有株式の保有状況」をご参照ください。